Gəlir vergisi

Fiziki şəxslərin gəlir vergisi müəyyən şəxsin ümumi gəlirindən götürülür. Əsasən vergi ödəyən gəliri əldə etdikcə bu öhdəliyi yerinə yetirir. Vergi ilindən sonra isə kiçik dəyişikliklər baş verə bilər. Bu dəyişikliklər dövlətə ya verginin ödəyiciyinə köçürmələr, kim ki kifayət qədər pul ödəməyib; ya da artıq pulun verginin ödəyiciyinə qaytarılması ola bilər. Vergi sistemlər tez-tez vergi qoyula bilən ümumi gəliri azaltdıran güzəştlərə malikdilər. Bu bir gəlir mənbəsində itkiləri digər gəlir mənbəsində vergi güzəştlər ilə əvəz edə bilər. Misal üçün fond birjasında itkilər maaşlar üzrə vergilərin azaldılması ilə əvəz oluna bilər.

== Azərbaycanda gəlir vergisi ==

Rezident və qeyri-rezident fiziki şəxslər gəlir vergisinin ödəyiciləridirlər. Rezident vergi ödəyicisinin gəliri onun Azərbaycan Respublikasında və Azərbaycan Respublikasının hüdudlarından kənarda əldə etdiyi gəlirdən ibarətdir. Qeyri-rezident vergi ödəyicisinin gəliri onun Azərbaycan Respublikası mənbələrindən əldə etdiyi gəlirlərdən ibarətdir.

Vergitutma

Vergitutma — qanunla müəyyən edilmiş qaydada tutulan vergi və ödənişlərin məcmusudur.

BRE-na əsasən, makroiqtisadi yanaşma nöqteyi-nəzərindən vergitutma dövlət tərəfindən ictimai sərvətlərin (milli müdafiə xidmətləri, ictimai asayiş, məhkəmə və s.) təmin edilməsi üçün zəruri olan maliyyə resurslarının yaradılması məqsədilə ÜDM-in yenidən bölüşdürülməsi prosesidir. Mikroiqtisadi yanaşma nöqteyi-nəzərindən vergi ödəyicisi (fiziki və ya təşkilat) tərəfindən qanunla müəyyən edilmiş vergilərin hesablanması və büdcəyə ödənilməsi prosesidir.

E.ə. VII—VI əsrlərdə qədim Yunanıstanda gəlirin 1/10 və ya 1/20 hissəsi məbləğində gəlir vergisi tətbiq edilirdi[1].

Vergitutmanın əsas prinsipləri:

ədalət prinsipi (vergitutmanın universallığı və vergi yükünün vergi ödəyiciləri arasında gəlirə mütənasib olaraq vahid bölüşdürülməsi);

müəyyənlik prinsipi (vergi ödəyicisi verginin məbləği, ödəmə üsulu və vaxtı barədə əvvəlcədən məlumatlıdır);

rahatlıq prinsipi (vergi ödəyicisi tərəfindən tutulduqda vergitutma rahat olur və vaxtında tələb olunur);

qənaət prinsipi (vergilərin yığılması xərcləri minimal olmalıdır);

neytrallıq prinsipi (hüquqi iqtisadi fəaliyyətin forma və üsullarına münasibətdə vergitutma neytraldır);

birdəfəlik vergitutma prinsipi (bir və eyni obyekt bir növ vergiyə cəlb edilir və dövr ərzində yalnız bir dəfə);

birlik prinsipi (bütün ölkə ərazisində və eyni kateqoriyadan olan bütün hüquqi və fiziki şəxslər üçün vahid forma);

mülayimlik prinsipi (vergitutma vergi ödəyicisinin gəlirinə mütənasibdir və təsərrüfat subyekti kimi özünü ləğv etməyə səbəb olmur);

büdcə federalizmi (hökumətin müxtəlif səviyyələri arasında aydın vergi səlahiyyətləri müəyyən edilir).

Aşağıdakı vergi növləri var:

vergitutma obyekti təsərrüfat subyektinin gəliri olduqda gəlir vergisi (fərdi gəlir vergisi, gəlir vergisi, vahid kənd təsərrüfatı vergisi, sadələşdirilmiş sistem üzrə vergi, hesablanmış gəlirdən vahid vergi);

vergitutma obyekti əmlak olduğu əmlak vergisi (daşınmaz əmlak vergisi, şirkətin kapitalına görə vergi, mülkiyyət hüququnun ötürülməsi vergisi);

istehlak vergisi, burada vergitutma obyekti vergi ödəyicisi deyil, istehlakçıdır (əlavə dəyər vergisi, aksizlər və gömrük rüsumları).

Bundan əlavə, vergitutma:

mütərəqqi vergitutma (vergi bazası artdıqca vergi dərəcəsinin artması);

proporsional vergitutma (vergitutma bazasının artması və ya azalması ilə vergi dərəcəsinin sabitliyi);

reqressiv vergitutma (vergi bazası artdıqca vergi dərəcəsinin aşağı salınması).

Reqressiv vergitutma

Reqressiv vergitutma (ing. regressive tax) — vergi tutulan məbləğ artdıqca orta dərəcənin azaldığı vergitutma sistemi. Bu o deməkdir ki, təsərrüfat subyektinin gəlirinin artması ilə nisbət aşağı düşür, gəlir azaldıqda isə əksinə artır.

Reqressiv vergi kasıblara (resurslar baxımından) zənginlərə nisbətən daha çox yük qoyur: vergi dərəcəsi ilə vergi ödəyicisinin aktivləri, istehlakı və ya gəlirləri ilə ölçülən ödəmə qabiliyyəti arasında tərs əlaqə mövcuddur. Bu vergilər daha yüksək ödəmə qabiliyyəti olan insanların vergi yükünü azaltmağa meyillidirlər, çünki onlar nisbi yükü daha çox ödəmə qabiliyyəti olan insanların üzərinə keçirirlər.

Bir qayda olaraq, reqressiv vergitutma ilə gəlir hissələrə bölünür, onların hər biri öz dərəcəsi ilə vergiyə cəlb edilir, yəni azaldılmış dərəcələr bütün vergitutma obyektinə deyil, əvvəlkindən artıq olan hissəsinə şamil edilir. Məsələn, ƏDV kimi məsrəfdən sabit faiz şəklində tutulan vergilər və ya sorğu vergisi və ya Böyük Britaniya televiziyası lisenziyası haqqı kimi birbaşa sabit vergilər son nəticədə reqressivdir.

Reqressiv vergitutma idxal, ticarət, mal və xidmətlərin istehsalı sahəsində tətbiq edilir. Həmçinin reqressiv prinsipə əsasən bir sıra xüsusi rüsumlar hesablanır, onlar üçün vergitutma müddəti fərqlidir. Beləliklə, məsələn, məhkəmədə ərizə vermək üçün dövlət rüsumu iddiaçının əmlak iddialarının ölçüsündən asılıdır.

Gəlir

Gəlir — İstehsal olunan məhsulun, tikintinin və xidmətin satışından əldə olunan vəsaitlərə, məvacibə gəlir deyilir.

== Növləri ==

Gəlir dedikdə dövlətin, təşkilatların və ya əhalinin aşağıdakı gəlirləri başa düşülür:

Dövlət gəlirləri — vergilərin, rüsumların, ödənişlərin, xarici ticarət əməliyyatlarının, xarici kreditlərin, xarici yardımların yığılması yolu ilə dövlət tərəfindən əldə edilən və dövlət funksiyalarını həyata keçirmək üçün istifadə edilən gəlirlərdir.

Təşkilatın gəlirləri — iştirakçıların töhfələri istisna olmaqla, bu təşkilatın kapitalının artmasına səbəb olan aktivlərin (pul vəsaitlərinin, digər əmlakın) alınması və (və ya) öhdəliklərin (əmlak sahibləri) ödənilməsi nəticəsində iqtisadi mənfəətin artmasıdır . Təşkilatın adi fəaliyyətindən əldə edilən gəlir mal və xidmətlərin satışından əldə edilən gəlirdir.

Əhalinin gəlirləri — vətəndaşların, ailələrin və ev təsərrüfatlarının nağd pul formasında əldə etdikləri şəxsi gəlirləri. Bunlara aşağıdakılar daxildir: əmək haqqı, pensiya, təqaüd, müavinətlər, öz təsərrüfatlarında istehsal olunan məhsulların satışından əldə olunan gəlirlər, göstərilmiş xidmətlərə görə haqq şəklində nağd pul qəbzləri, qonorar, şəxsi əmlakın satışından, icarəyə verilməsindən əldə olunan gəlirlər.

Qanuni və qeyri-qanuni gəlirlər də mövcuddur:

qanuni gəlir — qanuni yolla əldə edilən gəlir;

qeyri-qanuni gəlir — qanunsuz yolla əldə edilən gəlir.

== Gəlirlərin ümumi anlayışı ==

Gəlir son dərəcə geniş tətbiqi olan bir termindir. Bu anlayış müxtəlif mənalarda istifadə olunur. Bu sözün ən ümumi mənası belədir — fəaliyyət nəticəsində vəsaitlərin, öhdəliklərin, maddi və qeyri-maddi dəyərlərin alınması.

Nəqliyyat vergisi

Nəqliyyat vergisi — qeydiyyata alınmış nəqliyyat vasitələrinin sahiblərindən tutulan vergi.

Avtomobil vergisi ilk dəfə 1908-ci ildə ABŞ-də, demək olar ki, eyni vaxtda Ford Model T-nin meydana çıxması ilə ortaya çıxdı, sonra verginin məbləği benzinin qiymətinə daxil edildi.

Tariflər və digər vergitutma məsələləri Ukraynanın Vergi Məcəlləsi ilə müəyyən edilir. Nəqliyyat vasitələri vergisinin ödəyiciləri Ukraynada ilkin qeydiyyatı, nəqliyyat vasitələrinin qeydiyyatını, yenidən qeydiyyatını həyata keçirən və/və ya Ukraynada vergitutma obyekti olan şəxsi nəqliyyat vasitələrinə malik olan fiziki şəxslərdir.

Vergi dərəcəsi mühərrik silindrinin həcminin hər 100 sm³ üçün qrivna ilə hesablanır.

Heç bir federal nəqliyyat vergisi yoxdur, lakin bütün ştatlarda illik nəqliyyat vasitəsinin qeydiyyat haqqı var. Bundan əlavə, bəzi dövlətlər nəqliyyat vasitələrinə sahib olmaq üçün əlavə vergilər tətbiq edirlər.

İsraildə nəqliyyat vergisinin məbləği ətraf mühitin çirklənmə dərəcəsindən asılıdır. Bu göstəriciyə görə 2009-cu ildə bütün nəqliyyat vasitələri 15 ekoloji qrupa bölünüb. Minimum vergini — nəqliyyat vasitəsinin dəyərinin 10%-ni elektromobil sahibləri ödəyir, ən çox "zərərli" avtomobillər üçün isə maksimum vergi avtomobilin dəyərinin 92%-ni təşkil edir.

Saqqal vergisi

Saqqal vergisi (rus. Налог на бороду) — müxtəlif dövrlərdə saqqal saxlayan kişilərə tətbiq olunan vergidir.

5 sentyabr 1698-ci ildə Rusiya çarı I Pyotr saqqal saxlayanlardan saqqal vergisi ödəmələrini tələb edən fərman vermişdi. Keşişlərdən və kəndlilərdən başqa bütün əhali ya saqqalını qırxmalı, ya da vergi verməliydi. Kəndlilər şəhərə daxil olduqda və ya çıxdıqda saqqal rüsumu ödəyirdilər. Vergini ödəyənlər xüsusi ödəmə tarifi olaraq "saqqal sikkələri" (və ya "saqqal nişanələri", "saqqal tarifi") alırdı. "Saqqal sikkə"lərinin ayrı-ayrı vaxtlarda 3 müxtəlif növü olmuşdu. 1705-ci il göstərişilə, saqqala görə ödəmələrin 4 forması ayırd edilmiş, 10 il sonra adambaşına 50 rubl olmaqla, vahid formaya salınmış, 1772-ci ildə isə bu ödəmələr tamamilə ləğv edilmişdi.

Saqqal vergisi Rusiyadan əvvəl XVI əsrdə İngiltərə və Fransada tətbiq edilmişdi.

Tobin vergisi

Tobin vergisi (ing. Tobin tax) — 1978-ci ildə Nobel mükafatı laureatı Ceyms Tobin tərəfindən kapitalın miqrasiyasına nəzarət etmək, valyuta bazarlarında “həddindən artıq səmərəliliyi azaltmaq” və qiymətli kağızlar bazarında dalğalanmaları azaltmaq vasitəsi kimi təklif edilən spot valyuta əməliyyatlarına vergi.

Valyuta əməliyyatlarının vergiyə cəlb edilməsinə alternativ bank haqqıdır. Xüsusilə, Almaniyada maliyyə böhranı ilə əlaqədar 2007-ci ildə tətbiq edildi və 2010-cu ildən maliyyə xidmətləri təminatçıları və kredit təşkilatları tərəfindən ödənilir. Rüsum maliyyə sektorunda kredit və ticarət əməliyyatlarının sistem riski ilə bağlı xərcləri ödəmək üçün nəzərdə tutulub.

Yel Universitetinin professoru Ceyms Tobinin orijinal ideyası Şərq İqtisadi Assosiasiyasının 1978-ci ildə Vaşinqtonda keçirilən konfransındakı çıxışında təqdim edilmiş və “Valyuta İslahatına dair Təklif” məqaləsində dərc edilmişdir. Onun təklifi valyuta bazarında spot əməliyyatlar üzrə vahid beynəlxalq verginin tətbiqi olub. Tobin vergisi qısamüddətli kapitalın transsərhəd miqrasiyasını məhdudlaşdırmalı idi. Əvvəlcə Tobin vergi dərəcəsinin 1% civarında ola biləcəyini düşünürdü, lakin sonradan onu 0,1-0,25%-ə endirdi. Xarici valyuta əməliyyatlarının vergiyə cəlb edilməsi, Tobinə görə, iki nəticə verməli idi.

Uşaqsızlıq vergisi

Uşaqsızlıq vergisi (rus. налог на бездетность) — 1940-cı illərdən etibarən Sovet İttifaqı və digər kommunist ölkələrində natalist siyasətin tərkib hissəsi kimi tətbiq edilən vergi. Yerli əhali arasında "subaylıq vergisi" adı ilə də bilinir. İosif Stalin rejimi, yetkin insanları çoxalmağa təşviq etmək məqsədilə vergi yaratdı və beləliklə Sovet İttifaqı əhalisinin sayını artırdı. Gəlirin 6%-nin cəlb edildiyi vergi 25–50 yaşlı kişiləri və 20–45 yaşlı evli qadınları əhatə edirdi.

Vergi Sovet İttifaqı dağılanadək qüvvədə qalmış, lakin məbləği dayanmadan azalmışdır. 2006-cı ildə Səhiyyə naziri Mixail Zurabov və Dövlət Dumasının Sağlamlığın qorunması Komitəsinin sədr müavini Nikolay Gerasimenko bu vergini Rusiyada yenidən bərpa etməyi təklif etsələr də, ideya reallaşmamışdır.

İlkin olaraq SSRİ-də 1941–1990-cı illərdə tətbiq edilən vergi uşağı olmayan bir çox 25–40 yaşlı kişiləri və 20–45 yaşlı evli qadınları təsir dairəsinə almışdı. Vergi uşaqsız şəxsin əmək haqqının 6%-ni təşkil edirdi. Burada müəyyən istisnalar da var idi: övladları İkinci Dünya müharibəsində həlak olmuş şəxslər, eləcə də müəyyən mükafatlar almış müharibə qəhrəmanları bu vergini ödəmirdi.

İnflyasiya vergisi

İnflyasiya vergisi — pul və digər dəyər ekvivalentlərinin sahiblərinin məruz qaldığı iqtisadi zərər. Belə zərər inflyasiya nəticəsində valyutanın dəyərinin azalması, inflyasiyaya səbəb olan müavinətlərin emitent mərkəzi tərəfindən eyni vaxtda mənimsənilməsi nəticəsində yaranır. Əgər emitent mərkəzinin gəlirinin bir hissəsi büdcəyə gedirsə, məsələn, Rusiya Federasiyasının Mərkəzi Bankı öz mənfəətinin 75%-ni büdcəyə ödəyirsə (2016-cı il yanvarın 1-dək 50%), bu hissə şərti olaraq pul sahiblərindən alınan gizli vergi hesab edilə bilər. Bir çox iqtisadçı qeyd edir ki, varlılar inflyasiya vergisinə daha az, kasıblar və orta təbəqə isə daha çox tabedir, çünki onlar gəlirlərinin böyük hissəsini nağd şəkildə saxlamağa meyllidirlər. Bundan əlavə, yoxsullar və orta təbəqə gəlirlərinin böyük hissəsini sabit formada alır: maaşlar, pensiyalar və müavinətlər, bu da vaxtında indeksləşdirmənin mümkünsüzlüyünə səbəb olur. Bəzi iqtisadçılar inflyasiyanın reqressiv istehlak vergisi olduğunu açıq şəkildə qeyd edirlər.

Mərkəzi banklar əskinasları çap etdikdə və dövlət krediti buraxdıqda, adətən pisləşən iqtisadi şəraitə cavab olaraq iqtisadiyyatda dövriyyədə olan pulun miqdarını artırırlar. Real pul balansındakı bu dəyişiklik inflyasiyaya səbəb olur. Bu yolla əldə edilən xərclərin maliyyələşdirilməsi senyoraj (emitentin senyorajı) adlanır. İnflyasiyanın ən bariz dəyəri pul kütləsinin artması və pul sahiblərinin inflyasiya vergisi ödəməyə məcbur edilməsidir.

Əmlak vergisi

Əmlak vergisi — təşkilatların və ya şəxslərin əmlakına qoyulan birbaşa vergi.

Əmlak vergisi Roma İmperiyasında artıq məlum idi. Avropada orta əsrlərin sonlarına qədər vergitutmanın əsas formalarından biri olmuşdur. O, torpaq və pul üzərində mülkiyyətə məruz qalırdı.

Fransada müasir formada əmlak vergisi 1982-ci ildən mövcuddur. 2012-ci ilin payızından etibarən Fransua Ollandın sosialist hökuməti dərəcəsi xeyli artırdı və yuxarı həddini qaldırdı. İndi vergi 1.300.000 avrodan yuxarı olan əmlakdan 0.5%-dən (ilk 800.000 avroda) 1.5%-ə qədər mütərəqqi dərəcə ilə tutulur.

Almaniyada əmlak vergisi vergi ödəyicisinin müəyyən bir gündə sahib olduğu əmlakın məbləğindən (xalis, yəni borc hesablanmış) asılı idi. 1995-ci ildə daşınmaz əmlakın qiymətləndirilməsi metodunun konstitusiyaya zidd olduğu müəyyən olundu və buna görə də 1997-ci ildə vergi ləğv edildi.

Korporativ əmlak vergisi regional vergidir.

Tamğa vergisi

Tamğa — Ticarət və istehsal edilən sənətkarlıq malları satılarkən onların üzərinə qoyulan vergi olub, əsasən, pul ilə yığılırdı. Tamğa haqqının ağırlığına görə şəhərlərdə təsərrüfat həyatı pisləşir və ticarət tənəzzül edirdi. Bəzən müəyyən bir yerin tamğası ləğv olunurdu ki, bu da, şəksiz, ticarət və mal istehsalını artırmaq məqsədilə edilirdi. Həsən bəy Rumlu və başqa tarixçilərin məlumatından aydın olur ki, 872 (1564/65)-ci ildə I Şah Təhmasib 30000 tümən məbləğində olan tamğanı, o cümlədən Naxçıvanın tamğasını da ləğv etmişdi. Təbiidir ki, o, belə hərəkət etməklə dövlət xəzinəsinin əsas gəlirlərindən biri olan vergidən məhrumolmaq istəməzdi. Görünür ki, onu belə hərəkətə rəiyyətin yoxsulluğu, xüsusilə sənət və ticarətin getdikcə zəifləməsi vadar etmişdi. Digər tərəfdən, hökmdar bu yolla xalq həyəcanlarının qarşısını almaq istəməşdir.

Tamğanı toplayan şəxs tamğacı adlanmışdır.

Bazar (ticarət obyekti)

Bazar (fars. بازار) – satıcı və alıcıların alış-veriş etdiyi məkan, ticarət obyekti.

Bazarın ən sadə və həm də ən mühüm tərkib hissəsi əmtəələrin alqı-satqı əməliyyatıdır. Bu prosesdə əmtəə və pul satıcı ilə alıcının münasibətə girmələri üçün iqtisadi vasitələrdir, bazarın mövcudluğunun zəruri şərtlərdir (komponentlərdir). Deməli, bazarın mövcudluğu üçün onun subyektləri (alıcı və satıcı) və vasitələri (pul və əmtəə) olmalıdır. Lakin alqı-satqı əməliyyatının baş verməsi üçün hər iki bazar subyektinin marağı (mənafeyi) olmalıdır. Onları bazara gətirən də elə budur, mənafelərdir. Deməli, bazar mənafeləri reallaşdıran iqtisadi mexanizmdir ki, onun da bir çox ünsürləri mövcuddur.

== Tarix ==

Tarixən əvvəl, yerli bazarlar yaranır və onların inkişafı region bazarlarının meydana gəlməsinə səbəb olur. Regionlararası iqtisadi əlaqələrin yaranması və genişlənməsi milli bazarın formalaşmasına gətirib çıxarır.

Nətənz nüvə obyekti

Nətənz nüvə təsisatı,Nətənz nüvə obyekti və ya Nətənz nüvə kompleksi(rəsmi adı:Nətənzin Şəhid Əhmədi Rövşən Nüvə Mərkəzi)-İranın nüvə proqramı ilə bağlı "yeraltı obyekti"n bir hissəsi ki uran zənginləşdirmək üçün "dəmir-betondan 30metr dərinlikdə" İsfahan ostanıda Nətənz yaxınlığında inşa edilib.

Natanz nüvə obyekti Beynəlxalq Atom Enerjisi Agentliyinin qeyri-nüvə ölkələrinin öz nüvə proqramlarını dinc məqsədlər üçün istifadəsinə nəzarət edən mühafizə sisteminə daxildir və İranın nüvə proqramına beynəlxalq nəzarət mexanizmi çərçivəsində müfəttişlər tərəfindən mütəmadi təftiş olunur. Obyektdəki bütün əsas istehsal obyektləri yeraltı keçiddə cəmləşib və avadanlıqları o cümlədən mümkün hava zərbələrindən qoruyan yeddi metr beton təbəqə ilə örtülüb. Netenzedə 2020-ci il üçün uran 4.5 faizə qədər zənginləşdirilib, bu da 2015-ci ildə bir nüvə sazişində nəzərdə tutulan 3,67 faiz səviyyəsindən yüksəkdir. 2020-ci ilin iyul ayında İran Atom Enerjisi Təşkilatı təfərrüatlara girmədən, obyektdə müəyyən bir hadisənin olduğunu bildirib. Şəhər rəsmiləri yalnız yanğının olduğunu təsdiqləyiblər. Səlahiyyətlilər fövqəladə vəziyyətə baxmayaraq, müəssisədəki işlərin dayanmadığını təmin edirlər. Amerikalı analitiklər isə nüvə obyektində partlayış və yanğın baş verdiyini iddia ediblər. Gecədən başlayan yanğın o qədər parlaq olub ki, kosmosdan göründüyü və Amerika hökumətinin bir peyki tərəfindən qeydə alındığı da qeyd olunur. Yanğın baş verən ərazidə nüvə materialı olmayıb və hadisə zamanı heç kim xəsarət almayıb.

Gəlir effekti

Gəlir effekti (ing. income effect) — mikroiqtisadiyyatda bir məhsulun qiymətindəki dəyişiklik istehlakçının gəlirinə (istehlak qabiliyyətinə) təsir etdikdə və bu, bu məhsula tələbin dəyişməsi ilə müşayiət olunan təsir.

== Tərifi ==

K.R. Makkonnell və S.L. Bryuya görə gəlir effekti məhsulun qiymətindəki dəyişikliyin istehlakçının gəlirinə (istehlakçı qabiliyyətinə) və istehlakçının alacağı məhsulun miqdarına təsiridir. Bir məhsulun qiymətinin aşağı düşməsi bu məhsulun alıcısının real gəlirinin artmasına səbəb olacaq. Müxtəlif malların, o cümlədən qiyməti aşağı salınan malların alış həcmi artdıqca alıcılıq qabiliyyəti artır.

Əsas gəlir

Əsas gəlir, bəzən qeyd-şərtsiz əsas gəlir, təməl gəlir, və ya universal əsas gəlir kimi qeyd olunur — bir vasitə testi və ya iş tələbi olmadan əhalinin müəyyən hissəsinin bütün vətəndaşlarına çatdırılan dövri bir ödəmə üçün hökumət dövlət proqramı.

Əsas gəlir milli, regional və ya yerli formada həyata keçirilə bilər.

Real gəlir

Real gəlir — fərdlərin və ya dövlətlərin inflyasiya əsasında düzəlişlər edildikdən sonra əldə alınan gəlirləri. Bu, nominal gəlirin qiymət səviyyəsinə bölünməsi ilə hesablanır. Real gəlir və real ÜDM kimi real dəyişənlər fiziki vahidlərlə, nominal gəlir və nominal ÜDM kimi nominal dəyişənlər isə pul vahidləri ilə ölçülür. Buna görə real gəlir rifahın daha faydalı göstəricisidir, çünki o, gəlirlə alına biləcək əmtəə və xidmətlərin miqdarını ölçür.

Diskont gəlir

Diskontlu qiymətli kağızın gəliri — diskontla alınmış qiymətli kağız üzrə faiz gəliri. Düsturla hesablanır

i

d

b

=

F

−

P

F

∗

t

y

t

{\displaystyle i_{db}={\frac {F-P}{F}}*{\frac {t_{y}}{t}}}

burada

F - qiymətli kağızın nominal dəyəri,

P - qiymətli kağızın alınması qiyməti,

ty - ildəki günlərin sayı,

t - ödəmə müddətinə qədər qalan vaxt və ya qiymətli kağızın saxlanma vaxtı.

== Haqqında ==

Diskontlu qiymətli kağız üzrə gəlir (diskont gəliri) ödəmə müddətinə qədər gəlirin hesablanması halında olduğu kimi qiymətli kağızın alış qiyməti ilə müqayisədə faiz gəlirini nominal dəyərlə ölçür.

Bu göstərici xəzinə vekselləri üzrə gəlirləri hesablamaq üçün istifadə olunur. İstifadəsi ödəmə üçün gəlir göstəricisindən daha sadə hesablama düsturu ilə əlaqələndirilir.

Diskont gəlir göstəricisi ABŞ Xəzinədarlığı istiqrazlarının ticarəti zamanı gəlirliliyin hesablanmasını sadələşdirdi. Bu düstur ticarət iştirakçıları arasında razılaşmanın nəticəsidir.

== Ədəbiyyat ==

Теплова Т.В. Финансовый менеджмент: управление капиталом и инвестициями (PDF). М. 2000. 103–104.

Fiziki kimya

Fiziki kimya — Fizika və Kimyaya aid bütün ümumi qanunları öyrənir. Fiziki kimyada kimyəvi təsirləri öyrənən zaman kimya və fizikanın həm nəzəri, həm də eksperimental metodlarından istifadə edilir. Fiziki kimya elmi kimyəvi proseslərin mahiyyətini öyrənir. Kimyəvi reaksiyalar fiziki proseslərlə - istilikkeçirmə, istiliyin udulması və ya ayrılması, işığın udulması və şüalanması, elektrik hadisələri, həcmin dəyişməsi və s. ilə əlaqədardır. Məsələn, hər-hansı bir kimyəvi reaksiyada sistemi əmələ gətirən maddə molekullarının qarşılıqlı təsiri nəticəsində xarici mühitə enerji verilir və ya xaricdən enerji udulur. Buxarlanma və sublimasiya proseslərində, eləcə də, müxtəlif parçalanma reaksiyalarında maddənin temperaturunun artması molekul hissəciklərinin intensivləşməsinə və beləliklə də, molekulda atomlar arasındakı kimyəvi rabitənin zəifləməsinə və nəhayət onların parçalanmasına səbəb olur.

Qalvanik elementlərdə elektrodlarda gedən oksidləşmə-reduksiya prosesləri elektrik cərəyanının əmələ gəlməsinə səbəb olur. Yüksək temperaturlarda bərk maddələrin səthində adsorbsiya və desorbsiya prosesləri nəticəsində hidrogenləşmə, dehidrogenləşmə, izomerləşmə, polimerləşmə və s. reaksiyalar gedir.

Fiziki kəmiyyət

Fiziki kəmiyyət — hər hansı bir fiziki hadisə və ya cismin kəmiyyətcə xarakteristikası. Hər bir fiziki kəmiyyətin öz adı, işarəsi, vahidləri, simvolu və s. vardır. Uzunluq, həcm, zaman, sürət, qüvvə, temperatur, tutum, kütlə və s. bunlara aiddir.

== Fiziki kəmiyyətlər ==

Uzunluq

Həcm

Sahə

Kütlə

Qüvvə

Sıxlıq

Zaman

Sürət

Temperatur

Cərəyan şiddəti

İşıq sürəti

== Vahidlər ==

Uzunluq vahidləri:

Millimetr

Santimetr

Destimetr

Metr

Kilometr

Meqametr

Kütlə vahidləri

Milliqram

Qram

Kiloqram

Sentner

Ton

Temperatur vahidləri

Selsi

Kelvin

Tutum vahidləri

Millilitr

Litr

Zaman vahidləri

Saniyə

Dəqiqə

Saat

Sutka

Skalyar və vektorial kəmiyyətlər

Skalyar kəmiyyətlər yanlız ədədi qiyməti olan, istiqaməti olmayan kəmiyyətlərdir.

Vektorial kəmiyyətlər həm ədədi qiyməti, həm də istiqaməti olan kəmiyyətlərə deyilir.

Fiziki məşq

Fiziki məşq — fiziki hazırlığı və ümumi sağlamlığı, rifahı gücləndirən və qoruyan hər hansı bədən fəaliyyətidir.

Bu, böyüməyə kömək etmək və gücü artırmaq, qocalmanın qarşısını almaq, əzələləri və ürək-damar sistemini inkişaf etdirmək, atletik bacarıqları inkişaf etdirmək, arıqlamaq və ya pəhriz saxlamaq, sağlamlığı yaxşılaşdırmaq və ya sadəcə həzz almaq üçün müxtəlif səbəblərdən həyata keçirilir. Bir çox fərdlər qrup halında toplaşa, ictimailəşə və rifahı və psixi sağlamlığı yaxşılaşdıra biləcəkləri açıq havada məşq etməyi seçirlər.

Sağlamlıq faydaları baxımından tövsiyə olunan məşq miqdarı məqsədə, məşq növünə və insanın yaşından asılıdır. Hətta az miqdarda məşq etmək heç etməməkdən də daha faydalıdır.

== Təsnifat ==

Fiziki məşqlər insan orqanizminə ümumi təsirindən asılı olaraq ümumiyyətlə üç növə bölünür:

Aerobik məşq böyük əzələ qruplarından istifadə edən və bədənin istirahət zamanı olduğundan daha çox oksigen istifadə etməsinə səbəb olan hər hansı fiziki fəaliyyətdir. Aerobik məşqlərin məqsədi ürək-damar dayanıqlığını artırmaqdır. Aerobik məşqlərə misal olaraq qaçış, velosiped sürmə, üzgüçülük, sürətli yerimə, iplə atlama, avarçəkmə, yürüyüş, rəqs, tennis, davamlı məşq və uzun məsafəyə qaçış daxildir.

Güc və müqavimət məşqlərini özündə birləşdirən anaerob məşq əzələ kütləsini möhkəmlədə, gücləndirə və artıra, həmçinin sümük sıxlığını, tarazlığı və koordinasiyanı yaxşılaşdıra bilər. Güc məşqlərinə misal olaraq push-up, pull-up, lunges, squats, bench press daxildir.

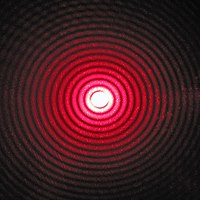

Fiziki optika

Fiziki optika və ya dalğa optikası — həndəsi optikanının çərçivəsinə daxil olmayan optik hadisələri öyrənən optikanın bölmələrindən biridir. Bu hadisələrə difraksiya, işığın interferensiyası, polyarlaşma effekti və s. bu kimi hadisələr daxildir.

== Fiziki optika aproksimasiyası ==

İşığın yayılmasının dalğa xarakteri hələ 17-ci əsrin 2- ci yarısında X. Hüygens tərəfindən müəyyən edilmişdir. İşığın interferensiyasını, difraksiyasını və polyarizasiyasını yalnız müşahidə etmək yox, həm də izah etməyə imkan verən (həndəsi optika bu hadisələri izah edə bilmir) təcrübələr aparan T.Yunq, O. Fre nel və D. Araqonun tədqiqatlarında Dalğa optikası əhəmiyyətli dərəcədə inkişaf etdirilmiş dir. Dalğa optikası müxtəlif mühitlərdə işığın yayılmasını, iki mühiti ayıran sərhəddə işığın əks etməsini (qayıtmasını) və sınmasını, işığın maddədə dispersiyasını, səpilməsini və başqa hadisələri öyrənir. Elektromaqnit sahəsini təsvir edən işıq dalğaları klassik elektrodinamikanın ümumi tənlikləri ilə ifadə olunur. Bu tənliklər dielektik və maqnit nüfuzluğu kəmiyyətlərini mad - dənin molekul yar quruluşu və xassələri ilə əlaqələndirən kvant mexanikasının tənlikləri ilə tamamlanır. Belə yaxınlaşma Dalğa optikası hadisələrini müxtəlif mühitlərdə öyrənməyə imkan verir. İşıq dalğalarının hərəkət edən mühitlərdə və həmçinin güclü qravitasiya sahələrindəki xüsusiyyətləri xüsusi və ümumi nisbilik nəzəriyyəsi ilə izah edilir.

Fiziki sabitlər

Fiziki sabitlər — çoxdur və onlardan çox rastlaşdıqlarımız bunlardır:

Sərbəstdüşmə təcili - Yerin səthi yaxınlığında və orta coğrafi enlikdə cisimlərin havasız fəzada düşmə təcilidir,g ilə işarə olunur və g=9,81m/san2-dır.Bu kəmiyyət cismin kütləsindən asılı deyil və bəzən qravitasiya sahəsinin intensivliyi adlanır.

Qravitasiya sabiti - ədədi qiymətcə kütlələri 1kq, aralarındakı məsafə 1m olan iki bircins kürə arasındakı qravitasiya qüvvəsinə bərabər olan sabitdir,G ilə işarə olunur və G=6,67·10-11Nm2/kq2Habbl sabiti-bir-birindən 1Mpk(meqaparsek)məsafədə olan qalaktikaların vir-birindən uzaqlaşma sürətinə bərabər olan sabitdir,H ilə işarə olunur və H=75 km/Mpk·san.

Avoqadro sabiti - bütün maddələrin 1mol-dakı molekulların sayidir, NAilə işarə olunur və NA=6,02·1023mol-1-dir.

Bolsman sabiti - ideal qazın temperaturu 1K artanda bir molekulun enerji artımına uyğun gələn enerjidir,k ilə işarə olunur və k=1,38·10-23C/K.

Universal qaz sabiti-1mol ideal qazın temperaturunu 1K yüksəltdikdə onun daxili enerjisinin artımına uyğun olan enerjidir, R ilə işarə olunur və R=8,31 C/mol·K

Kulon sabiti - yükləri 1Kl aralarındakı məsafə im olan iki nöqtəvi yük arasındakı qarşılıqlı təsir qüvvəsinə bərabər olan sabitdir,k ilə işarə olunur və k=9·109N·m2/Kl2.

Elektrik sabiti - ε0=8,85·10-12Kl2/N·m2/

Elementar yük - təbiətdə rast gəlinən ən kiçik elektrik yükünün moduludur,e ilə işarə olunur və e=1,6·10-19Kl.

Elektronun xüsusi yükü - elektronun yükününmodulunun kütləsinə olan nisbətidir və e/m=1011Kl/kq.

Faradey sabiti - elektroliz zamanı elektrod üzərində 1 qram ekvivalent maddə ayrılması üçün elektrolitdən keçən yükdür və F=96500Kl/mol.

İşıq sürəti - İşığın vakuumda 1san-də getdiyi yoldur və c=3·108m/san.

Plank sabiti - h=6,63·10-34C·san.

Ridberq sabiti - R≈1,097373143·107m-1.

Fiziki təhlükəsizlik

Fiziki təhlükəsizlik, obyektlərə, avadanlıqlara və mənbələrə icazəsiz girişin qarşısını almaq, işçiləri və əmlakı zərər və ziyanlardan (casusluq, oğurluq və ya terror hücumları) qorumaq üçün hazırlanmış təhlükəsizlik tədbirlərini müəyyənləşdirir. Fiziki təhlükəsizlik, qapalı dövrə televiziya nəzarəti, xüsusi təhlükəsizlik işçisi, qoruyucu baryerlər, kilidlər, giriş nəzarəti protokolları və bir çox digər texnika daxil olmaqla bir çox əlaqəli sistem təbəqəsinin istifadəsini əhatə edir.

== Ümumi baxış ==

Qorunan obyektlər üçün fiziki təhlükəsizlik sistemləri ümumiyyətlə aşağıdakıları nəzərdə tutur:

potensial müdaxilələrin qarşısını almaq (məs. xəbərdaredici nişanlar və ətraf mühit nişanları);

müdaxilə edənləri aşkar etmək və onları izləmək/qeyd etmək (məsələn, dəvətsiz qonaqların xəbərdarlığı siqnalları və CCTV sistemləri);

müvafiq hadisələrə cavabların hazırlanması (məsələn, təhlükəsizlik işçiləri və polis tərəfindən).

Fiziki şəxs

Fiziki şəxs (ing. natural person) – özəl və ya ictimai (məsələn hökumət) təşkilat ola bilən hüquqi şəxsin daha geniş kateqoriyasından fərqlənən fərdi insan olan şəxs. Tarixən insandan çox köləliyin mövcud olduğu bəzi yurisdiksiyalarda insan mütləq fiziki şəxs hesab edilmirdi.

== Azərbaycanda ==

Rəsmi qanunvericiliyə əsasən, Azərbaycan Respublikasının vətəndaşı, əcnəbi və vətəndaşlığı olmayan şəxs.